深度解析!【国君非银刘欣琦团队】业绩分化加速,稳规模和控风险成下阶段关注焦点——多元金融行业2018年中报综述

4投资建议

维持行业“增持”评级,推荐中航资本和五矿资本。今年以来,受资管新规和宏观紧信用影响,多元金融板块估值整体回落到12倍P/E(对应2018年),近期监管政策边际有所放松,信用风险缓解有助于多元金融板块估值企稳,维持行业“增持”评级。标的方面,推荐资金端和资产端优势明显的中航资本(600705)和估值性价比较高的五矿资本(600390)。

2.3.固有业务:股市下跌拖累自营投资收益率

2.2.3.报酬率下降超预期,预计主要受存量业务整改影响

规模和报酬率出现双降。从影响信托业务收入的两个关键指标信托管理规模和信托业务报酬率来看,我们发现规模和报酬率均出现了下降趋势,对信托业务收入增速均造成负面影响。

18H1信托和租赁类上市公司业绩分化加速,资产端和资金端具有优势的龙头公司业绩表现好于同业平均,稳定资产端规模增速和控制项目风险成为下阶段关注焦点。

风险提示:1)信托项目兑付风险增大;2)紧信用环境恶化,造成租赁融出规模增速下降,坏账率增加。

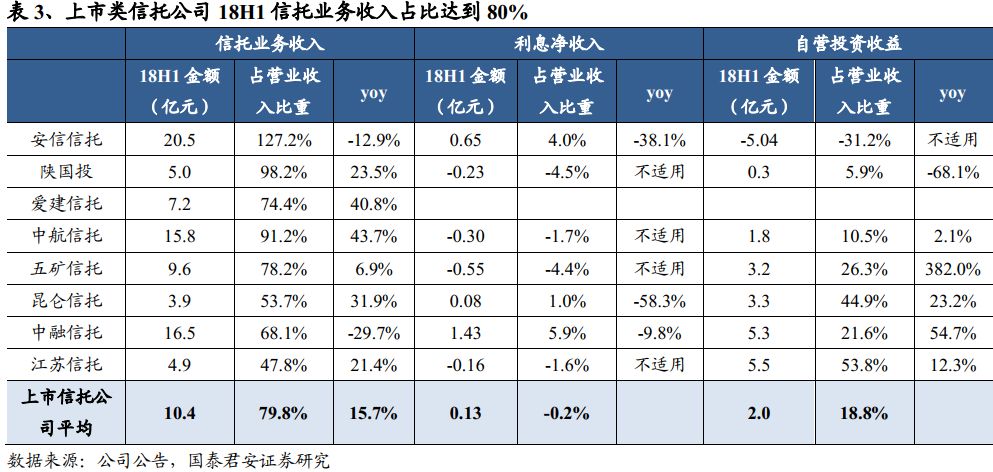

受股市持续下跌影响,自营投资收益率同比下降。7家公司(扣除未披露数据的爱建信托)18H1自营投资收益率平均为1.61%,同比下降69BPS,预期主要受上半年股市下跌影响,其中二级市场配置相对较高的陕国投和安信信托投资收益率下降相对明显。7家上市类信托公司18H1自营投资收益平均同比增长8%(加权平均),由于投资收益率同比下降,故投资收益的正增长预计主要由自营投资盘规模增长带动。

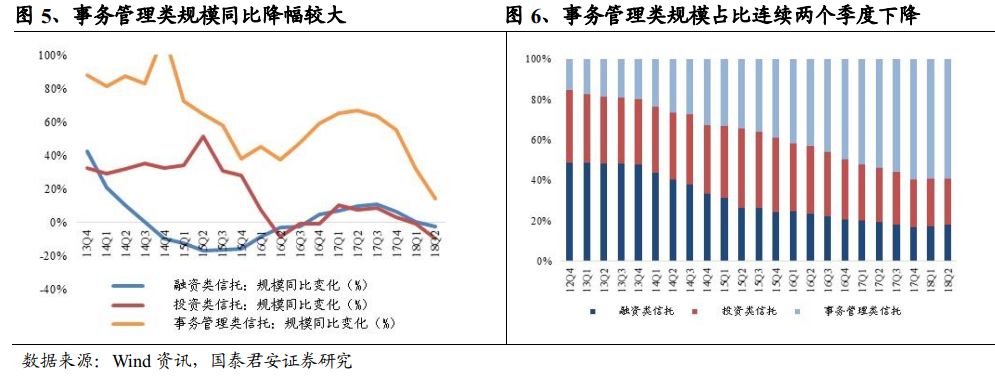

压降通道业务是行业规模下降主因。上市类信托公司多数未披露信托规模具体结构,我们主要通过行业中期数据分析。资管新规去通道背景下,18H1全行业事务管理类信托(通道业务为主)规模较期初下降8.6%,降至14.3万亿元,占比降至58.9%,连续两个季度下滑。通道业务规模压降是行业规模下滑的主因。

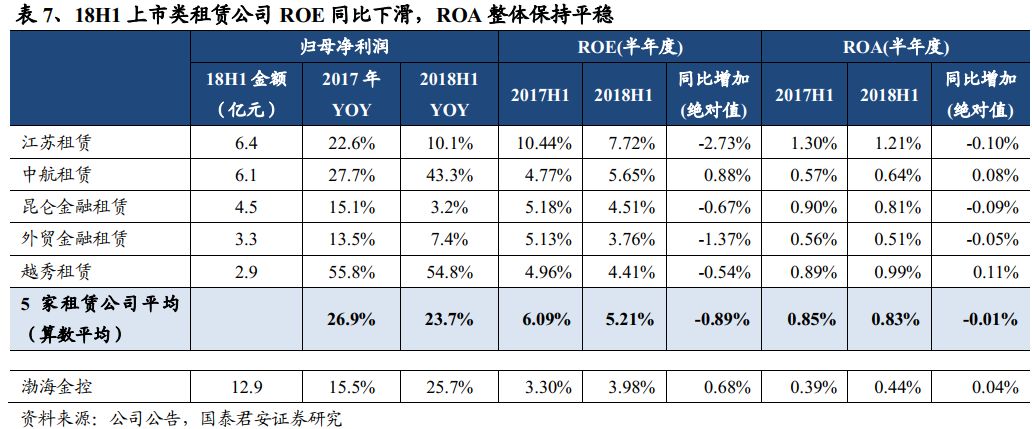

18H1平均ROE同比有所下滑,江苏租赁和中航租赁ROE高于可比公司平均水平。1)2018年上半年6家A股租赁类上市公司均实现净利润正增长,渤海金控外延收购对其18H1净利润增长具有一定影响(17年4月完成C2资产收购),故我们做整体平均分析时不考虑渤海金控。2)从5家租赁类上市公司上半年业绩看,18H1净利润平均增长23.7%(算数平均),较17年的26.9%有所下滑。3)5家租赁类上市公司18H1平均ROE为5.2%,较17H1的6.1%下滑89BPS,其中江苏租赁和中航租赁18H1ROE高于5家公司行业平均。

租赁:息差相对稳定,资产端实力突出的公司有望获得高于行业平均的收益率。1)18H1上市类租赁公司ROE下滑主要受股东增资和总资产规模增速放缓影响,宏观紧信用背景下,租赁公司息差整体保持稳定。2)2季度以来的利率回落有望带动租赁公司息差扩张,未来对资产端把握能力较强的租赁公司有望获得高于行业平均的盈利水平。

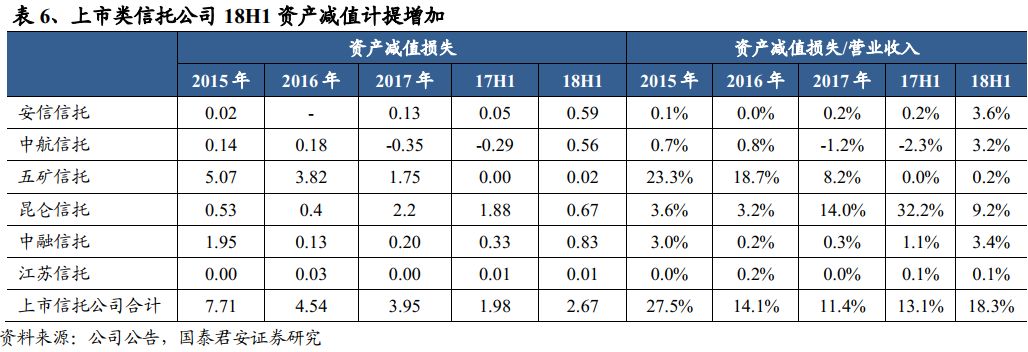

行业风险项目比率持续上升,信托公司资产减值损失计提增加。1)从信托行业2季度数据看,期末风险项目规模达到1913亿元,较年初增加46%,占总规模比重提升至0.79%,较期初的0.5%增幅加大,下半年行业兑付进入高峰期,项目兑付风险需要格外关注。2)资管新规过渡期内,我们预计信托公司的老产品刚兑需求依然较大,从过往操作方式看,项目风险发生后信托公司往往以自有资金接盘,形成表内其他应收款,并根据项目回收预期计提相应资产减值,对净利润形成侵蚀。3)从披露数据的6家上市信托公司来看,18H1资产减值损失合计金额较17H1增加35%,占营收比重达到18.3%,较2017年增加明显。下半年上市类信托公司资产减值计提的变化趋势成为核心关注点。

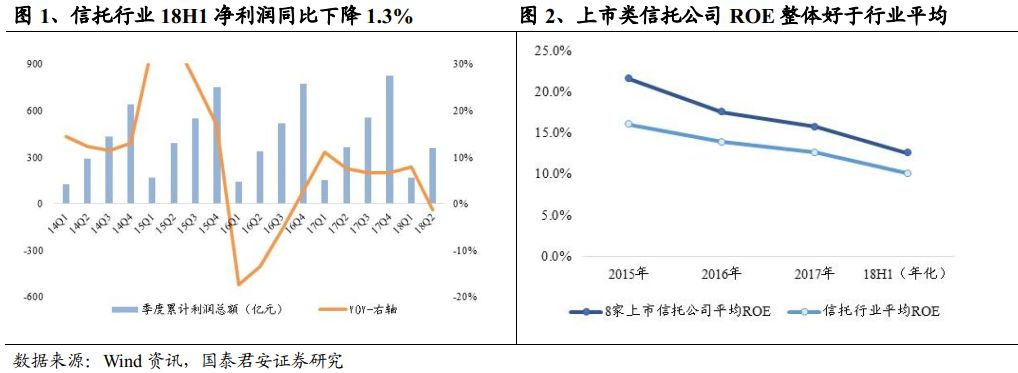

信托:业绩分化加速,主动管理规模增速和项目风险成下阶段焦点。1)18H1上市类信托公司业绩增速和ROE均有所下滑,上市信托公司整体表现优于行业平均。2)信托管理规模规模和报酬率下行是行业业绩增速下滑主因。3)中长期看,信托规模下行趋势不改,行业行业转型压力依然较大,主动管理规模变化趋势和信托项目风险是下阶段核心关注点。4)资金端和资产端优势较强的信托公司有望在主动管理转型过程中率先胜出,业绩表现将明显强于行业平均。

披露中期信托规模的5家上市类信托公司18H1期末信托规模较期初平均下降8.3%(算数平均),而17H1期末较期初规模增长19.2%;从行业数据看,18H1期末全行业信托管理规模为24.3万亿元,较期初下降7.5%,连续两个季度出现环比下降。

2上市信托公司业绩分析

机构端资金收紧背景下,信托主动管理业务亦受到影响。1)存量来看,信托主动管理业务资金端以银行为主。主动管理信托业务的资金端主要来源于高净值个人(直销或代销)以及机构资金,其中机构资金以银行表内和理财资金为主,根据草根调研和估算,预计银行资金占信托主动管理业务资金来源的比重超过50%(不含代销)。2)资管新规造成银行表内外资金收紧。资管新规禁止期限错配和多层嵌套,银行表外和表内资金对非标资产的投资明显收紧,标品委外投资也受到影响。3)主动管理业务资金端难寻,18H1新增集合信托规模下降。如我们年初预期,在资金端难寻的情况下信托公司项目落地率有所波动,行业18Q1和Q2新增集合信托规模5606/5366亿元,分别同比-41%/-37%;用益信托网数据显示,2018年以来集合信托发行成本持续攀升,6月达到7.61%,与国债收益率的下降趋势形成鲜明对比,侧面证明信托资金端紧张。

业绩分化加速,资产端和资金端优势公司业绩有望超越同业。1)11家多元金融上市公司18H1净利润平均增长13.4%(中位数),较17年的22.6%有所下滑,行业公司业绩分化加大,资产端和资金端优势公司业绩表现好于同业平均。2)今年以来,受资管新规和宏观紧信用影响,多元金融板块估值整体回落到12倍P/E(对应2018年),近期监管政策边际有所放松,信用风险缓解有助于多元金融板块估值企稳,维持行业“增持”评级。标的方面,推荐资金端和资产端优势明显的中航资本(600705)和估值性价比较高的五矿资本(600390)。

信托:业绩分化加速,资金端和资产端优势突出公司有望率先完成转型。1)18H1上市类信托公司业绩增速和ROE均有所下滑,信托管理规模规模和报酬率下行是主要原因。2)中长期看,信托规模下行趋势不改,行业转型压力依然较大,主动管理规模变化趋势和信托项目风险是下阶段核心关注点。3)在资金端和资产端优势较强的信托公司有望率先完成转型,业绩表现将明显强于行业平均。

免责声明:安家啦家居网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。

京公网安备 23587458963502号

京公网安备 23587458963502号